Pasaulē finanšu termins Family Office apzīmē uzņēmumu, kas apkalpo amerikāņu miljonāru ģimeņu aktīvus. Tiek uzskatīts, ka šo pakalpojumu ieviesis Džons Rokfellers 19. gadsimta beigās – tieši viņa ģimenes aktīvu pārvaldībai tika izveidots klasiskais ģimenes birojs. Kopš tā laika šī pakalpojuma forma ir izplatījusies visā pasaulē, un pašlaik vislabāk attīstīta tā ir ASV un Eiropā. Tomēr, lai kļūtu par ģimenes biroja klientu, nav nepieciešams būt miljonāram – galvenais ir vēlēšanās par to kļūt. Rakstā mēs pastāstīsim par ģimenes biroja ekosistēmas unikālajiem aspektiem.

KĀ RADĀS ĢIMENES BIROJA FENOMENS?

Finanšu pasaules evolūcija notiek strauji, pēdējo 20–30 gadu laikā ieguldījumu iespējas ir paplašinājušās. No vienas puses, finanšu institūcijas un brokeri ir ievērojami samazinājuši komisijas, tādējādi kļūstot pievilcīgāki klientiem, no otras puses, finanšu instrumentu skaits ir pieaudzis tik ļoti, ka vidēja kapitāla īpašniekam, virs 2 000 000 eiro, ir grūti izvēlēties pieņemamāko variantu, īpaši ekonomiskās nenoteiktības laikā, citiem vārdiem – krīzes periodā.

Tieši tāpēc daudzas privātpersonas un turīgas ģimenes izvēlas profesionālus aktīvu pārvaldīšanas pakalpojumus, ko nodrošina ģimenes birojs. Dažiem šis termins raisa šādas asociācijas – bagāti cilvēki runā par naudu pie viskija glāzes vai golfa laukumā. Patiesībā tā ir komanda, kas izstrādā krīzes izturīgas un pielāgotas ieguldījumu stratēģijas, kuru mērķis ir apmierināt dažādu finansiālo stāvokļu klientu vajadzības.

Ģimenes biroja (Family Office) koncepcijas saknes meklējamas 6. gadsimtā. Bieži vien sulainis bija tas cilvēks, kurš uzņēmās atbildību par dižciltīgās ģimenes, kurai viņš kalpoja, lietu kārtošanu un dzīvesveida uzturēšanu. Gadu simtiem šis pārvaldīšanas modelis ir strauji attīstījies un modernizējies, īpaši rietumvalstīs, kur ir uzkrāts ievērojams finanšu kapitāls, nomainot zemi kā pamatienākumu avotu.

Ir vispāratzīts, ka pirmie ģimenes biroji radās Amerikas Savienotajās Valstīs 19. gadsimtā – pēc tam kad Amerikā parādījās pirmie miljonāri. Tieši šeit radās biroji tādu slavenu ģimeņu kā Morganu, Rokfelleru un Rotšildu labklājības pārvaldīšanai, ieliekot pamatus turīgo ģimeņu aktīvu pārvaldības procesiem, kas tiek izmantoti arī mūsdienās.

Pieaugot īpašumtiesību apjomiem, sāka veidoties daudzģimeņu biroji (Multi-Family Office), kas pārstāvēja vairāku ģimeņu intereses. Šis evolucionārais ceļš liecina, ka finanšu līdzekļu pārvaldības industrija ir nepārtraukti pilnveidojusies, kļūstot par svarīgu sastāvdaļu mūsdienu biznesa pasaulē.

GLOBĀLS PĀRSKATS PAR ĢIMENES BIROJIEM MŪSDIENĀS

Jaunākie dati liecina, ka ASV un Rietumu valstu iedzīvotāji veido vairāk nekā 70% no augsta ienākumu līmeņa indivīdu (HNWI) kopējā skaita.

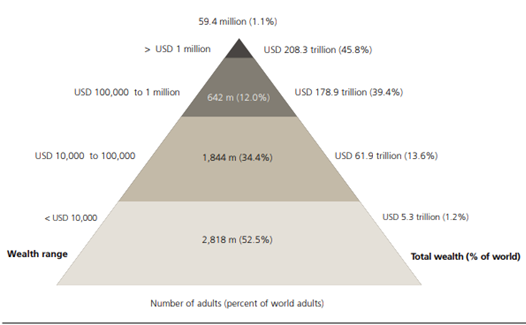

Avots: UBS pasaules turīgo cilvēku piramīda, 2022

Saskaņā ar Global Wealth Report 2023, pēc UBS bankas vērtējuma, 2022. gadā tādu cilvēku skaits, kuru aktīvu vērtība sasniedza 1 000 000 ASV dolāru, bija vairāk nekā 1% no pasaules iedzīvotāju skaita – aptuveni 59,4 milj., no tiem, 51,5 milj. piederēja aktīvi no 1 000 000 līdz 5 000 000 ASV dolāru. Tas nozīmē, ka turīgo ģimeņu vidū pieaug profesionālas aktīvu pārvaldības nozīme un nepieciešamība.

To apstiprina nepārtraukts multimiljonāru skaita pieaugums Eiropā. No 2020. līdz 2022. gadam tādu multimiljonāru skaits, kuru aktīvu tīrā vērtība pārsniedza 50 000 000 ASV dolāru, palielinājās no 3326 līdz 16 263. UBS prognozē, ka līdz 2027. gadam multimiljonāru kopiena Eiropā pieaugs par 43%. Tas liecina, ka, neraugoties uz ekonomiskajām svārstībām, ģimeņu labklājība turpina pieaugt, līdz ar to augs arī nepieciešamība pēc finanšu līdzekļu pārvaldīšanas.

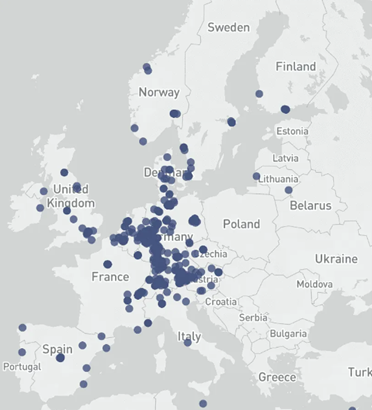

Eiropas vienas ģimenes Family Office izvietojums

Pašlaik ģimenes biroji visizplatītākie ir Lielbritānijā, Vācijā, Šveicē, Austrijā, Francijā un Skandināvijas valstīs, tātad finanšu aktīvu pārvaldības modelis, ko izmanto ģimenes biroji, ir plaši izplatīts tieši galvenajos Eiropas ekonomikas centros.

Interesanti, ka Lietuvā ģimenes biroju nozare ir labāk attīstīta nekā pārējās Baltijas valstīs. Varbūt tā ir sakritība, bet tieši Lietuvā 2023. gadā trīs iedzīvotāju aktīvi pārsniedza 1 000 000 000 eiro, kamēr Latvijā un Igaunijā miljardieri vēl nav parādījušies.

Ģimenes biroji, kas vērsti uz ģimenes kapitāla saglabāšanu un palielināšanu, daudzām Eiropas ģimenēm kļūst par neatņemamu sastāvdaļu stratēģiskajā finanšu plānošanā. Tas attiecas arī uz Baltijas valstīm.

KAD SĀKT IZMANTOT ĢIMENES BIROJA PAKALPOJUMUS?

Līdz ar uzņēmējdarbības attīstību un ienākumu pieaugumu ģimenei pakāpeniski rodas līdzekļi un aktīvi, kas prasa pareizu pārvaldību. Ja jums ir nepieciešami uzskaitītie pakalpojumi, ir pienācis laiks konsultācijai.

AKTUALTĀTES AKTĪVU PĀRVALDĪŠANĀ: UZSVARS UZ ILGTERMIŅA STRATĒĢIJĀM

Ekonomiskā un ģeopolitiskā nestabilitāte ir kļuvusi par ikdienu, kas būtiski ietekmē ieguldījumu stratēģijas. Citu risku vidū tiek atzīmēts procentu likmju pieaugums, inflācija un nepietiekama izpratne par finanšu instrumentiem.

Atšķirībā no iepriekšējiem gadiem pašreizējās tendences pasaules ekonomikā mudina ģimenes birojus aktīvāk ieguldīt fiksēta ienesīguma instrumentos. Šis aspekts ir īpaši svarīgs augstu procentu likmju un tirgus cenu nestabilitātes apstākļos. Ņemot vērā stratēģijas, kas balstītas uz sabalansētu riska pieeju, ģimenes biroji dod priekšroku finanšu instrumentiem, kas nodrošina likviditāti un stabilu peļņas plūsmu. Šie finanšu instrumenti kļūst par neatņemamu daļu no ieguldījumu diversifikācijas stratēģijas, ko pašlaik izvēlas ģimenes biroji.

No otras puses, ģimenes biroji veiksmīgi turpina palielināt klientu labklājību no paaudzes paaudzē, īstenojot ilgtermiņa stratēģijas. Šajos lēmumos, kas balstīti uz bagātīgu ilgtermiņa pieredzi, bieži vien galvenā uzmanība tiek pievērsta mazāk likvīdiem finanšu instrumentiem ar nozīmīgām ilgtermiņa priekšrocībām. Kā piemērus var minēt alternatīvos ieguldījumus: tiešās investīcijas, privātie alternatīvie fondi un infrastruktūras projekti.

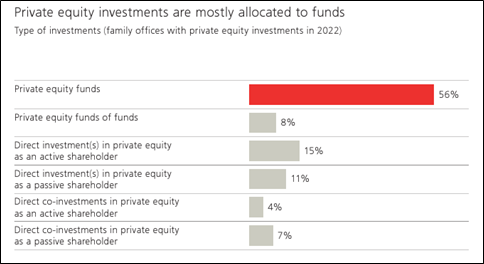

UBS bankas dati par 2023. gadu liecina, ka ieguldījumi privātajā kapitālā ir galvenais ģimenes biroju ieguldīšanas veids, vidēji līdz 56% līdzekļu ieguldot fondos un vēl 8% fondu fondos. Tā kā fondi nodrošina diversifikāciju un iespēju ienākt tirgos, kur ģimenes birojam nav savas pieredzes, īpaši, ja runa ir ne tikai par materiālo vērtību, bet arī par sociālo pievienoto vērtību, piemēram, ESG standartiem.

Avots: UBS

Tas liecina, ka sadarbība ar ģimenes biroju par aktīvu pārvaldīšanu var patiešām paplašināt ieguldījumu horizontu. Tas tiek īstenots, izmantojot ģimenes biroju sakarus, plašās zināšanas par nozari un piekļuvi visunikālākajām ieguldījumu iespējām. Šī pieeja ļauj maksimāli izmantot ieguldījumu potenciālu un radīt vērtību caur dažādiem projektiem, kas atbilst ne tikai finansiālajiem, bet arī sociālajiem kritērijiem.

LĪDZEKĻI UN VĒRTĪBAS: NODOŠANA SASKAŅĀ AR KONSTITŪCIJU?

Kapitāla saglabāšana un palielināšana mūsdienu pasaulē neaprobežojas tikai ar uzkrāšanu – ļoti svarīgi ir nodrošināt tā nodošanu nākamajām paaudzēm. Šis process var tikt sekmīgi īstenots, pareizi plānojot pēctecību. To nodrošina INVL FAMILY OFFICE, Latvijā pirmais daudzģimeņu birojs, kuram ir ilgu gadu pieredze HNWI aktīvu pārvaldīšanā un ģimenes konstitūciju izstrādē. Šie dokumenti ietver noteikumu, vērtību un principu kopumu, kas ir specifisks katrai ģimenei un nākotnē palīdzēs pieņemt lēmumus par katru jomu. Kompetenti izstrādāta ģimenes konstitūcija ne tikai nosaka pārejas noteikumus, bet arī veido politikas izstrādes, lēmumu pieņemšanas un konfliktu pārvaldības procesus.

Secinājumā jāatzīmē, ka, neraugoties uz tradicionālo ģimenes biroja koncepciju, mūsdienu strauji mainīgajai biznesa videi nepieciešama ātra adaptācija un gatavība mainīt ieguldījumu stratēģiju pareizajā brīdī. Tas nepieciešams ne tikai labklājības saglabāšanai un palielināšanai, bet arī tādēļ, lai efektīvi risinātu biznesa un ģimenes aktīvu pārvaldību izmaiņu gadījumā.

Kā izvēlēties uzticamu padomnieku ģimenes īpašumu pārvaldīšanai un finanšu plānošanai? Pirmais un galvenais noteikums, izvēloties “radniecīgu” struktūru, ir daudzus gadus ilga darbības pieredze labklājības pārvaldības tirgū, jo tieši tas ir pamatprincips sadarbībai ar ģimenes biroju. Biroja darbinieki ilgtermiņā kļūst par klienta ģimenes daļu, viņi ir ieinteresēti kapitāla saglabāšanā un palielināšanā ne mazāk kā pats klients, jo veiksmīgas sadarbības gadījumā ir liela iespējamība, ka klientu bērni vēlēsies turpināt darbu ar ģimenes biroju, kas kļuvis par uzticamu finanšu konsultantu daudzu gadu garumā.

No 2023.gada 1.decembra INVL Life ir kļuvusi par SB draudimas.

Lūdzam apmeklēt mūsu jauno mājaslapu.

Lasīt vairāk par INVL un Šiaulių bankas mazumtirdzniecības biznesa apvienošanu

No 2023.gada 1.decembra INVL Life ir kļuvusi par SB draudimas.

Lūdzam apmeklēt mūsu jauno mājaslapu.

Lasīt vairāk par INVL un Šiaulių bankas mazumtirdzniecības biznesa apvienošanu

No 2023.gada 1.decembra INVL Life ir kļuvusi par SB draudimas.

Lūdzam apmeklēt mūsu jauno mājaslapu.

Lasīt vairāk par INVL un Šiaulių bankas mazumtirdzniecības biznesa apvienošanu

Piesakieties bezmaksas konsultācijai Jums ērtā veidā!